Hide-seek-hide? The effects of financial secrecy on cross-border financial assets

Estimating International Tax Evasion by Individuals

Résumé

L’étude fournit des estimations mondiales et par pays de la richesse offshore détenue par les particuliers et de son évolution dans le temps. Les pertes de recettes fiscales correspondantes sont estimées pour trois types d’impôts différents : l’impôt sur le revenu du capital, les impôts sur le patrimoine et les transferts de patrimoine, et l’impôt sur le revenu des personnes physiques sur le revenu initialement transféré à l’étranger.

Les auteurs tirent leurs estimations du montant global de la richesse cachée à l’étranger de l’écart observé entre les actifs et les passifs du portefeuille mondial dans les statistiques macroéconomiques internationales. Cet écart est probablement dû au fait que les sociétés déclarent correctement leurs engagements envers les investisseurs étrangers, tandis que certains de ces investisseurs dissimulent la propriété de leurs actifs aux autorités nationales en utilisant des sociétés écrans dans des paradis fiscaux. Les autorités des paradis fiscaux ne déclarent pas la propriété des actifs car les sociétés écrans appartiennent à des non-résidents.

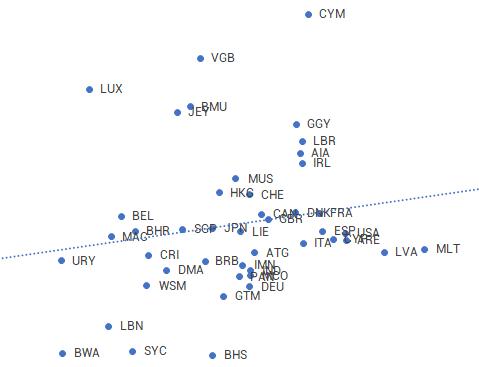

Dans une deuxième étape, les auteurs attribuent la richesse offshore mondiale estimée à chaque pays de propriété. Pour ce faire, ils supposent que la propriété des actifs de portefeuille offshore est distribuée de la même manière que les dépôts bancaires offshore détenus par des non-banques pour lesquels des données bilatérales par pays sont disponibles. Afin d’affiner la méthode de répartition utilisée dans les études précédentes, Vellutini et al. supposent que les pays ayant un stock important d’IDE sortants ont une part plus élevée de dépôts offshore détenus par des sociétés et ajustent en conséquence la part des dépôts offshore détenus par des ménages privés. En outre, ils procèdent à certains ajustements pour tenir compte des dépôts offshore détenus par le biais de sociétés fictives dans d’autres paradis fiscaux, car ils appartiennent probablement à des résidents de pays non paradisiaques.

Sur la base des taux de non-conformité de la littérature, les auteurs estiment le montant de l’impôt éludé en termes d’impôt sur le revenu du capital, d’impôt sur la fortune et d’impôt sur les transactions financières. En outre, ils supposent qu’une partie des revenus transférés à l’étranger pour former la richesse cachée a également été dissimulée pour échapper à l’impôt sur le revenu des personnes physiques.

Principaux résultats

- Le patrimoine offshore mondial est estimé à 7 500 milliards d’euros en 2016, soit 10,4 % du PIB mondial.

- La richesse offshore détenue par les résidents de l’UE en 2016 est estimée à 1,5 trillion d’euros.

- Le revenu annuel moyen perdu en raison de l’évasion fiscale internationale pour l’UE-28 sur la période 2004-2016 est estimé à 46 milliards d’euros, soit environ 0,46 % du PIB.

- L’Allemagne, le Royaume-Uni, la France et l’Italie représentent la plus grande partie de la richesse absolue cachée à l’étranger. Chypre, Malte, le Portugal et la Grèce ont la part la plus élevée de la richesse cachée offshore en % de leur PIB.

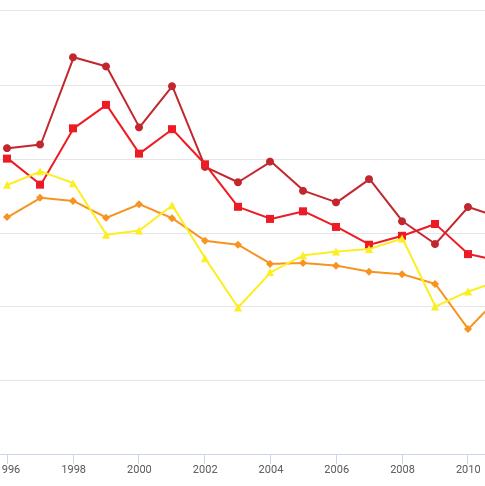

- Les initiatives internationales visant à lutter contre l’évasion fiscale transfrontalière coïncident avec des diminutions temporaires de la richesse offshore.

Données

Les données sur les titres de portefeuille internationaux proviennent de l’enquête coordonnée sur les investissements de portefeuille (CPIS) du FMI, de la position extérieure globale (IIP) du FMI et de la base de données sur la richesse extérieure des nations Mark II. Les données sur les dépôts transfrontaliers sont tirées des Statistiques bancaires locales de la BRI. Des sources de données supplémentaires sont utilisées pour affiner les estimations et pour calculer les pertes potentielles de recettes fiscales. [en savoir plus sur les données]

Méthode

Analyse descriptive des données combinant diverses sources de données et méthodes d’extrapolation.

Aller à l’article original

Le rapport original peut être téléchargé sur le site web de l’UE. [pdf]

Ceci pourrait également vous intéresser

Tax deficits and the income shifting of U.S. multinationals

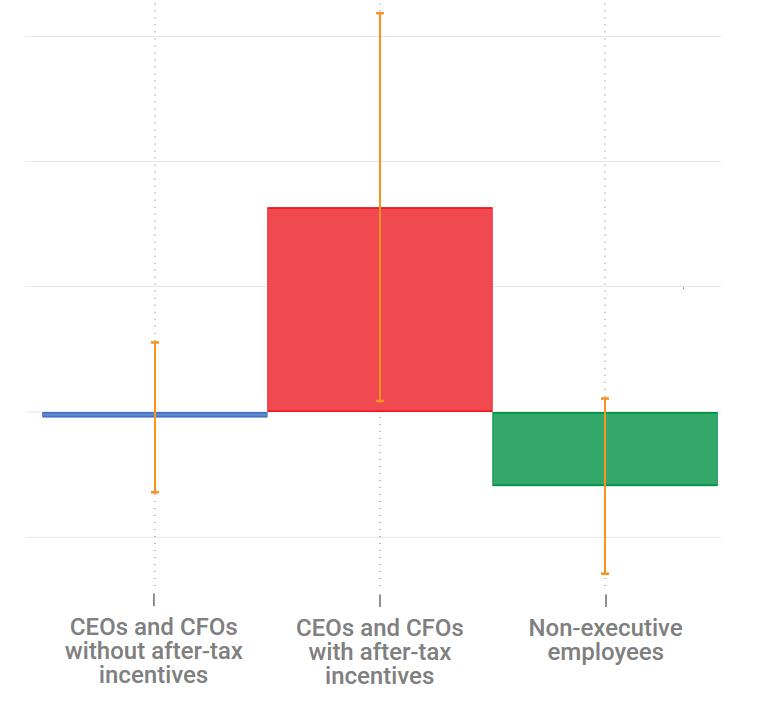

Profit shifting, employee pay, and inequalities: evidence from US-listed companies

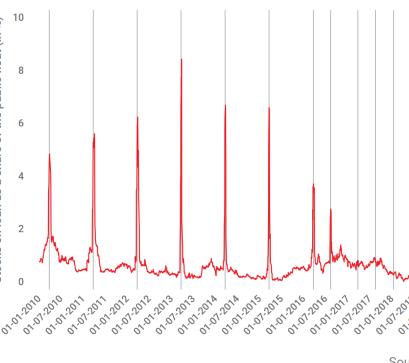

Welfare Effect of Closing Loopholes in the Dividend-Withholding Tax: The Case of Cum-Cum and Cum-Ex Transactions